Η 12η Σεπτεμβρίου δεν ήταν μια αδιάφορη ημέρα για το bitcoin. Οι πτωτικές τοποθετήσεις στο bitcoin (BTC) από τους traders στο ανταλλακτήριο Bitfinex μειώθηκαν δραστικά και η μικρή ζήτησή τους θα μπορούσε να αποδοθεί στις προσδοκίες για τα στοιχεία για τον πληθωρισμό.

Παρά την έλλειψη αυτοπεποίθησης των πωλητών (bears) τελικά βρέθηκαν στη σωστή πλευρά και ευνοούμενοι, καθώς τα στοιχεία έδειξαν ότι ο Δείκτης Τιμών Καταναλωτή των ΗΠΑ (CPI) του Αυγούστου ήταν υψηλότερος από τις προσδοκίες της αγοράς. Ο δείκτης πληθωρισμού, ο οποίος παρακολουθεί ένα ευρύ φάσμα αγαθών και υπηρεσιών, αυξήθηκε 8,3% σε σχέση με το προηγούμενο έτος. Το πιο σημαντικό είναι ότι η συνεισφορά της ενέργειας στον δείκτη μειώθηκε κατά 5% αλλά η μείωση αυτή υπερκαλύφθηκε από τις αυξήσεις στο κόστος διατροφής και στέγης.

Τα στοιχεία για τον πληθωρισμό διέψευσαν τις προσδοκίες και ήταν χειρότερα από το αναμενόμενο με αποτέλεσμα μετά την ανακοίνωσή τους να σημειωθεί πτώση στη Wall Street με χαρακτηριστικότερο το παράδειγμα του δείκτη Nasdaq που υποχώρησε κατά 3,6% σε διάστημα 30 λεπτών κατά τη διάρκεια της προσυνεδρίασης (τελικά η συνεδρίαση έληξε με τον δείκτη να σημειώνει απώλειες 5,16% και σημαντική πτώση και για τους Dow Jones και S&P500). Τα κρυπτονομίσματα ευθυγραμμίστηκαν με την επιδείνωση του κλίματος και η τιμή του bitcoin το ίδιο διάστημα υποχώρησε κατά 5,7%, διαγράφοντας τα κέρδη των προηγούμενων 3 ημερών.

Ωστόσο θα ήταν αφελές να αποδοθεί η πτώση στα κρυπτονομίσματα αποκλειστικά στη μέτρηση του πληθωρισμού. Σύμφωνα με έρευνα της Bank of America σε διαχειριστές κεφαλαίων παγκοσμίως που επικαλείται το Bloomberg, το 62% των ερωτηθέντων δηλώνουν ότι είναι πιθανή η ύφεση και αυτό είναι το μεγαλύτερο ποσοστό που καταγράφεται σε έρευνα από τον Μάιο του 2020. Επικεφαλής της έρευνας ήταν ο στρατηγικός αναλυτής Michael Hartnett και τα στοιχεία αφορούν το διάστημα έως τις 8 Σεπτεμβρίου.

Είναι ενδιαφέρον όμως ότι σε αυτό το πλαίσιο οι margin traders (οι traders που επιδίδονται σε συναλλαγές με πίστωση) του bitcoin έχουν την πιο επιθετική στάση από ποτέ σύμφωνα με τα στοιχεία.

Οι margin traders εγκατέλειψαν τις αμυντικές θέσεις

Το margin trading επιτρέπει στους επενδυτές να μοχλεύσουν τις θέσεις τους δανειζόμενοι stablecoins και να χρησιμοποιήσουν τα έσοδα για την αγορά περισσότερων κρυπτονομισμάτων. Από την άλλη πλευρά, όταν οι traders δανείζονται bitcoin, το χρησιμοποιούν ως εγγύηση για short τοποθετήσεις, πράγμα που σημαίνει ότι στοιχηματίζουν στην πτώση της τιμής του.

Αυτός είναι ο λόγος για τον οποίο ορισμένοι αναλυτές εξετάζουν τα συνολικά ποσά δανεισμού bitcoin και stablecoins για να προσδιορίσουν εάν οι θέσεις των επενδυτών είναι επιθετικές (long - ποντάρουν στην άνοδο) ή αμυντικές (short -ποντάρουν στην πτώση). Το ενδιαφέρον είναι ότι οι margin traders του Bitfinex κατέγραψαν στις 12 Σεπτεμβρίου την υψηλότερη μέτρηση μόχλευσης long/short θέσεων.

Οι margin traders του Bitfinex είναι γνωστοί για τη δημιουργία θέσεων 20.000 BTC ή και περισσότερων σε πολύ σύντομο χρονικό διάστημα, γεγονός που υποδηλώνει ότι οι θέσεις αυτές ανήκουν σε «φάλαινες» και μεγάλα χαρτοφυλάκια arbitrage (αρμπιτράζ).

Όπως φαίνεται στο παραπάνω διάγραμμα, στις 12 Σεπτεμβρίου, οι long θέσεις σε margin συναλλαγές ξεπέρασε τις shorts κατά 86 φορές και ανήλθαν στα 104.000 BTC. Ως μέτρο σύγκρισης, η τελευταία φορά που καταγράφηκε μέτρηση άνω του 75 υπέρ των long τοποθετήσεων, ήταν στις 9 Νοεμβρίου 2021. Ωστόσο, η συνέχεια ήταν οδυνηρή για τους «ταύρους», καθώς τις επόμενες 10 ημέρες το bitcoin σημείωσε πτώση 18%.

Οι traders παραγώγων ήταν υπερβολικά ενθουσιώδεις τον Νοέμβριο του 2021

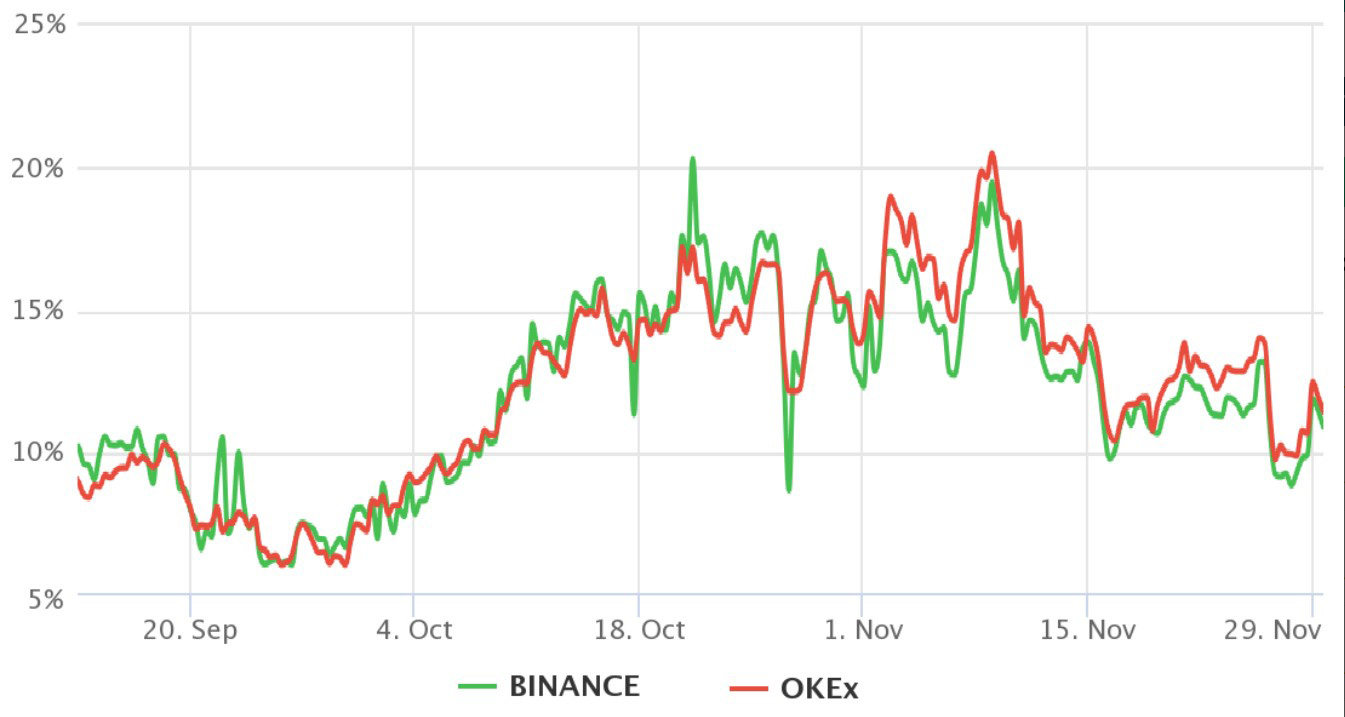

Προκειμένου να κατανοήσουμε πώς τοποθετούνται οι «ταύροι» και οι «αρκούδες» traders θα πρέπει να εξετάσουμε το βασικό επιτόκιο των συμβολαίων μελλοντικής εκπλήρωσης. Ουσιαστικά πρόκειται για την απόδοση των συμβολαίων μελλοντικής που μετρά τη διαφορά τους με την απόδοση στις spot αγορές και τα ανταλλακτήρια.

Τα 3μηνα συμβόλαια μελλοντικής εκπλήρωσης συνήθως διαπραγματεύονται με ετήσια απόδοση 5% έως 10%, το οποίο θεωρείται ως το κόστος ευκαιρίας για τις συναλλαγές αρμπιτράζ. Όπως φαίνεται στο παραπάνω διάγραμμα κατά τη διάρκεια του ράλι τον Νοέμβριο του 2021 οι επενδυτές bitcoin πλήρωναν μεγάλα επιτόκια για τις long τοποθετήσεις ενώ συμβαίνει το ακριβώς αντίθετο στην τρέχουσα περίοδο.

Στις 12 Σεπτεμβρίου, τα συμβόλαια μελλοντικής εκπλήρωσης bitcoin διαπραγματεύονταν με επιτόκιο 1,2% έναντι των κανονικών spot αγορών. Μάλιστα από τις 15 Αυγούστου το επιτόκιο με τιμές κάτω του 2% αποτελεί τον κανόνα διαλύοντας τις όποιες αμφισβητήσεις σχετικά με την έλλειψη δραστηριότητας μόχλευσης από τους traders.

Πιθανές αιτίες για την αύξηση του δείκτη μόχλευσης long/short θέσεων

Κάτι πρέπει να έκανε τους margin traders με short τοποθετήσεις να μειώσουν τις θέσεις τους στο Bitfinex, ειδικά λαμβάνοντας υπόψη ότι οι long τοποθετήσεις είχαν παραμείνει σταθερές χωρίς αξιόλογες μεταβολές τις προηγούμενες 7 ημέρες πριν τη 12η Σεπτεμβρίου. Η πρώτη πιθανή αιτία είναι οι ρευστοποιήσεις, που σημαίνει ότι οι πωλητές δεν είχαν επαρκές περιθώριο (margin) για να καλύψουν τις θέσεις τους καθώς το bitcoin σημείωσε άνοδο 19% το διάστημα από 6 έως 12 Σεπτεμβρίου.

Υπάρχουν και άλλες πιθανές αιτίες για αυτή την ασυνήθιστη ανισορροπία μεταξύ των long και short τοποθετήσεων. Για παράδειγμα, οι επενδυτές σε αναζήτηση μόχλευσης είναι πιθανόν να ανακατεύθυναν τις τοποθετήσεις τους στο margin trading από το bitcoin στο ethereum, ενόψει της συγχώνευση (the merge).

Τέλος, ενδεχομένως οι «αρκούδες» να αποφάσισαν να κλείσουν προσωρινά τις margin τοποθετήσεις τους εξαιτίας της αστάθειας που προκάλεσαν τα στοιχεία για τον πληθωρισμό στις ΗΠΑ. Ωστόσο ανεξάρτητα από τους λόγους που οδήγησαν σε αυτή την ανισορροπία, δεν θα πρέπει να ερμηνευτεί ως εξαιρετικής αισιοδοξίας της αγοράς καθώς οι αποδόσεις των προθεσμιακών αγορών υποδηλώνουν μια πολύ διαφορετική εικόνα από εκείνη του Νοεμβρίου του 2021.