Γιατί πιέζεται η τιμή του πολύτιμου μετάλλου παρά τη συγκυρία που φαντάζει ευνοϊκή. Τα σήματα που στέλνουν μεγαλοεπενδυτές όπως οι Warren Buffett, Elon Musk και Jeffrey Gundlach. Οι πωλήσεις από Blackrock και ο ρόλος της τεχνολογίας.

Όταν η κατοχή ενός κρατικού νομίσματος έχει αρνητικό πραγματικό επιτόκιο, μόνο ένας ανόητος δεν θα αναζητήσει κάτι διαφορετικό, ανάφερε ο Elon Musk στο Twitter.

Όπως είναι πια γνωστό, ο Musk βρήκε διέξοδο στο Bitcoin. Που αλλού θα μπορούσε να στραφεί; Στον χρυσό, θα ήταν μια εύλογη απάντηση. Ο καινοτόμος επιχειρηματίας έχει καταγωγή από την Νότιο Αφρική. Είναι απίθανο να μην είναι εξοικειωμένος με την έννοια του χρυσού ως όχημα διαφύλαξης της αγοραστικής δύναμης. Κι όμως για να προφυλάξει τα ταμειακά του διαθέσιμα επέλεξε το Bitcoin.

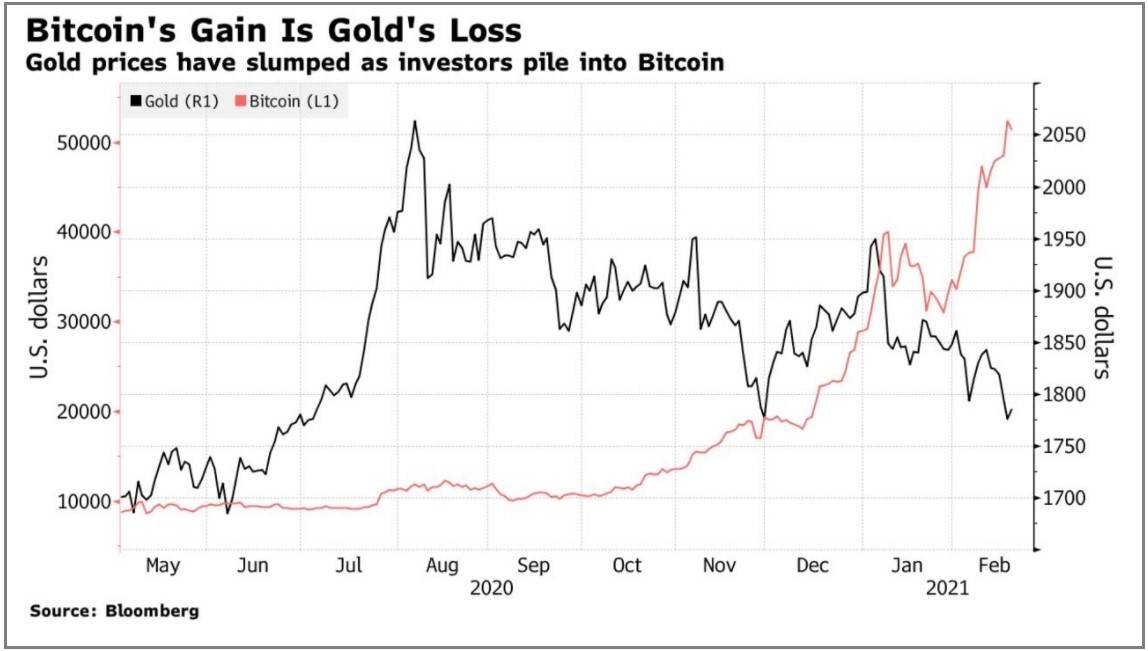

Δεν είναι ο μόνος. Ο χρυσός, όσο και αν φαίνεται απίστευτο, έχει αρχίσει να χάνει την λάμψη του. Το συμπέρασμα βγαίνει από την πορεία της τιμής του το τελευταίο διάστημα. Ειδικά ο Φεβρουάριος ήταν ο χειρότερος μήνας από τα τέλη του 2016.

Η επίδοση αυτή δεν έγινε τυχαία. Υπήρξε μια σειρά ενδείξεων, που σε καμία περίπτωση δεν μπορούν να θεωρηθούν θετικές για το πολύτιμο μέταλλο. Πάμε να τις δούμε.

Ξεκινάμε με τον Warren Buffett, που πριν λίγους μήνες είχε κάνει αίσθηση η απόφαση του να επενδύσει έστω και έμμεσα σε χρυσό, αγοράζοντας μετοχές της Barrick Gold, μιας επιχείρησης εξόρυξης. Πολλοί αναλυτές φάνηκαν να προβληματίζονται για την μεταστροφή, καθώς ήταν γνωστή η απαξιωτική στάση του διάσημου επενδυτή προς το πολύτιμο μέταλλο. Ωστόσο από ότι φαίνεται η «αλεπού των αγορών» το μετάνιωσε πολύ γρήγορα. Η Berkshire Hathaway την προηγούμενη εβδομάδα, στο έντυπο 13F που υπέβαλε στην Επιτροπή Κεφαλαιαγοράς, αποκάλυψε ότι πούλησε όλες τις μετοχές της Barrick Gold τις οποίες κατείχε, το τρίμηνο που έληξε τον Δεκέμβριο του 2020.

Κατόπιν έχουμε την Blackrock, η οποία πούλησε χρυσό αξίας 470 εκατομμυρίων, δηλαδή το 1/3 της συνολικής ποσότητας που διέθετε σε ETFs, το τέταρτο τετράμηνο του 2020. Τι αγόρασε με αυτά τα χρήματα; Ασήμι. Συγκεκριμένα πούλησε 2,7 εκατομμύρια από το SPDR Gold Shares (GLD) και αγόρασε 1,18 εκατομμύρια μερίδια του iShares Silver Trust (SLV), το ETF του ασημιού. Το κακό δεν άργησε να τριτώσει για το χρυσό. H Bridgewater του Ray Dalio, πούλησε το 45% του μεριδίου της από το ETF του χρυσού, το GLD! Την μέχρι πρόσφατα τρίτη σε μέγεθος θέση στο χαρτοφυλάκιο της.

Υπάρχουν κι άλλες άσχημες ειδήσεις

Όσο άσχημες και αν είναι αυτές οι εξελίξεις, ακόμα πιο αρνητική από όλες θεωρείται η επόμενη είδηση. Ο Jeffrey Gundlach, γνωστός ως βασιλιάς των ομολόγων και εδώ και χρόνια φανατικός υποστηρικτής του χρυσού, προέβη σε μια θεαματική μεταστροφή. Από ότι παραδέχτηκε σε ένα πρόσφατο tweet του, έχει μετατραπεί σε «αρκούδα» για το δολάριο και τον χρυσό. Και όχι μόνο αυτό, αλλά θεωρεί πλέον το Bitcoin ως διέξοδο στο χείμαρρο ρευστότητας που δημιουργούν οι Κεντρικές Τράπεζες με τα πακέτα διέγερσης της οικονομίας.

Αυτό που κάνει την δήλωση ακόμα πιο εντυπωσιακή, είναι πως ο Jeffrey Gundlach, ιδρυτής της DoubleLine Capital, ήταν ένας από τους πιο διάσημους σκεπτικιστές για το Bitcoin! Μόλις πριν από ένα μήνα έλεγε πως έχει τα χαρακτηριστικά της φούσκας.

Όπως βλέπουμε η άποψη του Gundlach δεν αφορά το bitcoin αποκλειστικά. Πρόκειται για μια τρισδιάστατη ανάλυση του δολαρίου, του χρυσού και του bitcoin. Αυτός είναι ο ενδεδειγμένος τρόπος με τον οποίο κάποιος επενδυτής πρέπει να σκέφτεται. Το κάθε ένα από αυτά τα περιουσιακά στοιχεία μπορεί να χρησιμεύσει ως όχημα μεταφοράς πλούτου και διαφύλαξης της αγοραστικής δύναμης καλύτερα ή χειρότερα, ανάλογα το περιβάλλον ή την χρονική συγκυρία.

Όταν αλλάζεις γνώμη επανεκτιμώντας τα νέα δεδομένα, δεν είναι σημάδι αδυναμίας, αλλά ευφυΐας.

Τους τελευταίους 12 μήνες, η κατοχή του Bitcoin ήταν με διαφορά η καλύτερη απόφαση που μπορούσε να λάβει κάποιος, σε σχέση με τα δολάρια ή το χρυσό. Αυτό δεν μπορεί να αμφισβητηθεί από τα ίδια τα δεδομένα, αλλά και την τάση που έχει δημιουργηθεί. Όπως είδαμε και σε προηγούμενα άρθρα, παρατηρείται ταυτόχρονα με την εισροή χρημάτων προς το χώρο των κρυπτονομισμάτων, μια ξεκάθαρη εκροή κεφαλαίων από τα ETFs του χρυσού.

Ο Lynn Thomasson του Bloomberg επιχειρώντας να εξηγήσει την μεταστροφή του Gundlach, ανάφερε πως πρόκειται για ένα ακόμα σημάδι ότι το Bitcoin κερδίζει τις προτιμήσεις των θεσμικών διαχειριστών κεφαλαίων και πιθανώς να εισρέουν προς τα εκεί μετρητά από την αγορά χρυσού. Ιστορικά, οι επενδυτές στρέφονται στο πολύτιμο μέταλλο ως άμυνα έναντι των αυξανόμενων προσδοκιών για την ενδεχόμενη αύξηση του πληθωρισμού. Ωστόσο αυτή τη φορά τα κεφάλαια που εισρέουν προς τα εκεί είναι κατώτερα των προσδοκιών.

Εδώ να διευκρινίσουμε πως ο χρυσός στην πραγματικότητα -και παρά την διαδεδομένη εντύπωση- δεν αποτελεί αντιστάθμισμα έναντι του πληθωρισμού, αλλά κυρίως έναντι των αρνητικών πραγματικών επιτοκίων. Σε αυτές τις περιόδους έχει αποδείξει ιστορικά ότι διαθέτει συγκριτικό πλεονέκτημα και ανεβαίνει σημαντικά η τιμή του.

Η νέα εποχή

Τελικά, όλοι συνθηκολογούν. Είναι θέμα χρόνου να αντιληφθούν ότι το Bitcoin είναι η πιο σκληρή μορφή χρήματος που έχει εμφανιστεί ποτέ στην ανθρώπινη ιστορία. Αυτό μπορεί να ακούγεται υπερβολικό, αλλά αποδεικνύεται ακριβές μέρα με την ημέρα. Η πορεία των τιμών των χρηματιστηριακών αξιών, αφηγούνται μια ιστορία που δεν είναι δυνατόν να αγνοηθεί από κανέναν συνετό διαχειριστή κεφαλαίων ή ιδιώτη επενδυτή.

Ο χρυσός έχει κάνει μια καταπληκτική δουλειά για χιλιάδες χρόνια. Ωστόσο οι εποχές έχουν αλλάξει. Ζούμε σε έναν κόσμο όπου οι ψηφιακές εφαρμογές κυριαρχούν. Οι λύσεις που δουλεύανε ικανοποιητικά στην αναλογική εποχή, είναι ξεπερασμένες. Για την επικοινωνία μας δεν χρησιμοποιούμε φακέλους, χαρτιά, γραμματόσημα. Η δουλειά μας γίνεται πολύ πιο αποδοτικά, οικονομικά, ταχύτερα, με τα e-mail, τα sms, το zoom. Αυτό είναι που συνειδητοποιούν όλο και περισσότεροι από τους πλουσιότερους επιχειρηματίες και επενδυτές.

Ο χρυσός υπήρξε ένα αξιόπιστο απόθεμα αξίας λόγω σπανιότητας και ιστορικά χαμηλής δυνατότητας εξόρυξης. Σε σχέση με την υφιστάμενη ποσότητα η ετήσια αύξηση της προσφοράς ήταν κοντά στα 2% ανά έτος. Δεν υπήρξε ποτέ «υπερπληθωρισμός χρυσού». Πράγματι, ο χρυσός έχει διατηρήσει την αξία του ανά τους αιώνες, ενώ χιλιάδες άλλες νομισματικές μορφές πληρωμών έχουν χαθεί.

Ωστόσο, η προσφορά χρυσού εξαρτάται από τη ζήτηση. Στην υποθετική περίπτωση που ο χρυσός αύριο βρισκόταν 5 φορές πάνω από την σημερινή τιμή του, νέες επενδύσεις θα μετατοπίζονταν άμεσα προς την εξόρυξη χρυσού. Αν μάλιστα διαπραγματεύονταν 50 φορές πάνω από την σημερινή τιμή του, είναι βέβαιο πως πάρα πολλοί θα παράταγαν ότι κάνανε και θα αρχίζανε να ψάχνουν για χρυσό. Κεφάλαια και ανθρώπινο δυναμικό θα στραφόντουσαν προς τα εκεί. Έτσι όμως θα επιταχύνονταν η αύξηση της παραγόμενης ποσότητας, μειώνοντας την αξία της.

Στο Bitcoin αντίθετα, η τιμή που διαπραγματεύεται δεν παίζει καμία απολύτως σημασία ως προς την ποσότητα παραγωγής. Το Bitcoin είναι η πρώτη μορφή νομίσματος που υπήρξε ποτέ στην ανθρώπινη ιστορία, του οποίου η προσφορά δεν επηρεάζεται καθόλου από την αυξημένη ζήτηση. Ο κόσμος αλλάζει. Πλέον υπάρχει διαθέσιμη η τεχνολογία που θα διασφαλίζει ότι η αγοραστική αξία των χρημάτων σας θα προστατεύεται από την σπανιότητα. Στο bitcoin δεν πρόκειται ποτέ να παραχθούν πάνω από 21 εκατομμύρια νομίσματα. Ποτέ!

Πηγή: euro2day.gr